Epargne ou Investissement : que faire face à l'inflation ?

1.1 Définition et causes de l’inflation

1.2 2024 : Quelles sont les causes de l’inflation en France ?

1.3 La Crise climatique et environnementale peut-elle accentuer l’inflation ?

2. L’Epargne face à l’inflation

2.1 Les différentes formes d’épargne

2.2 Avantages et inconvénients de l’épargne dans un contexte d’inflation

2.3 Stratégies d’épargne adaptées à l’inflation

3. L’investissement face à l’inflation

3.1 Valeurs Refuges

3.2 Risques et potentiels de rendement d’un investissement

3.3 Construire un portefeuille diversifié pour contrer l’inflation

Comprendre l'Inflation

Définition et causes de l'inflation

L'inflation désigne la hausse générale et soutenue des prix des biens et services dans une économie sur une période donnée. Cette dynamique réduit le pouvoir d'achat de la monnaie, signifiant qu'avec la même somme d'argent, les consommateurs peuvent acheter moins de produits qu'auparavant.

Les causes de l'inflation sont multiples et peuvent être classées en trois grandes catégories :

Inflation par la demande

L'inflation par la demande survient lorsque la demande globale de biens et services dans une économie dépasse sa capacité de production. Ce déséquilibre peut être alimenté par plusieurs facteurs :

- Politique monétaire expansionniste : Les banques centrales peuvent décider de baisser les taux d'intérêt ou d'augmenter l'offre de monnaie, rendant le crédit plus accessible. Cela stimule les investissements et la consommation, augmentant ainsi la demande globale.

- Politique budgétaire expansionniste : Une augmentation des dépenses publiques ou une réduction des impôts peut augmenter le revenu disponible des ménages et des entreprises, stimulant la demande.

- Augmentation des revenus : Une hausse des salaires au-delà des gains de productivité peut augmenter le pouvoir d'achat et donc la demande de biens et services.

- Attentes inflationnistes : Si les consommateurs s'attendent à une augmentation future des prix, ils peuvent accélérer leurs achats, augmentant ainsi mécaniquement la demande actuelle par anticipation.

Inflation par les coûts

L'inflation par les coûts se produit lorsque les coûts de production des biens et services augmentent, conduisant à une hausse des prix pour maintenir les marges bénéficiaires. Les causes principales incluent :

- Augmentation des coûts des matières premières : Une hausse des prix des matières premières telles que le pétrole, les métaux et les denrées agricoles peut augmenter les coûts de production et, par conséquent, les prix des produits finis.

- Hausse des salaires : Des augmentations de salaires sans gains correspondants de productivité peuvent augmenter le coût unitaire de production.

- Dépréciation de la monnaie : Une baisse de la valeur de la monnaie nationale par rapport aux devises étrangères peut augmenter le coût des importations, y compris des matières premières, ce qui pousse les prix à la hausse.

- Taxes et réglementations : L'introduction de nouvelles taxes ou réglementations peut également augmenter les coûts de production.

Autres facteurs d’inflation

Au-delà de ces causes principales, d'autres facteurs peuvent contribuer à l'inflation ou à sa volatilité :

- Effets de base : Les variations annuelles des taux d'inflation peuvent être affectées par les comparaisons avec les niveaux de prix des périodes précédentes. Si, par exemple, les prix étaient exceptionnellement bas ou élevés pendant la période de référence à cause de conditions économiques particulières (comme une récession, la pandémie de la COVID-19 ou un boom économique), cela pourrait accentuer ou diminuer artificiellement les taux d'inflation observés par la suite.

- Choque d'offre : Des événements imprévus, tels que des catastrophes naturelles ou des conflits géopolitiques, peuvent réduire l'offre de certains biens, entraînant une augmentation des prix.

- Dynamiques du marché global : La mondialisation et les interdépendances économiques peuvent amplifier les effets inflationnistes à travers les frontières, comme observé avec les fluctuations des prix énergétiques mondiaux.

2024 : Quelles sont les causes actuelles de l’inflation en France ?

Dans une analyse des dynamiques inflationnistes au sein de l'Union Européenne, la Banque Centrale Européenne (BCE) identifie plusieurs catalyseurs clés derrière la montée des niveaux d'inflation observés récemment, en soulignant des tendances qui ont commencé à se manifester de façon notable dès l'année 2021.1

Premièrement, la BCE pointe du doigt la rapide réouverture des économies européennes, suite aux restrictions imposées par la pandémie de COVID-19, comme un moteur significatif de l'inflation. Cette réouverture a engendré une reprise de la demande de consommation, alors que l'offre peinait à suivre le rythme, créant ainsi des pressions inflationnistes.

Deuxièmement, l'augmentation des prix de l'énergie est citée comme une force majeure poussant l'inflation à la hausse. Les fluctuations des prix de l'énergie, notamment du pétrole et du gaz, ont un impact direct sur les coûts de production et de transport, se répercutant ainsi sur les prix à la consommation. Ces augmentations ont été exacerbées par divers facteurs, incluant des tensions géopolitiques et des transitions vers des sources d'énergie plus vertes, qui ont perturbé l'offre et intensifié la volatilité des prix.

Le troisième facteur mentionné par la BCE est l'effet de base, un concept économique qui fait référence à l'impact de la comparaison annuelle des taux d'inflation sur la perception des variations de prix. En raison des niveaux extrêmement bas d'inflation en 2020, dus aux confinements et à la réduction de la consommation pendant la pandémie, les taux d'inflation de l'année suivante semblent particulièrement élevés en comparaison, même si cette hausse est partiellement attribuable à un effet de rattrapage.

En 2022, ces tendances préexistantes ont été amplifiées par les répercussions économiques de la guerre en Ukraine. Le conflit a provoqué une flambée des prix des matières premières, notamment le gaz et le blé, en raison des inquiétudes sur l'offre et des sanctions économiques. Ces hausses de prix ont, à leur tour, contribué à une inflation accrue au sein des économies européennes, affectant le coût de la vie et le pouvoir d'achat des consommateurs.

Pour aller plus loin : Les énergies renouvelables : une alternative sérieuse pour l’indépendance de l’UE

La crise environnementale et climatique peut-elle accentuer l’inflation ?

La crise environnementale et climatique joue un rôle de plus en plus prépondérant dans la configuration des dynamiques économiques mondiales, notamment en ce qui concerne l'inflation.

Tout d’abord, la transition vers une économie à faible émission de carbone implique d'importants investissements dans des technologies propres et renouvelables. Bien que nécessaire pour combattre le changement climatique, cette transition peut entraîner des coûts initiaux élevés pour les entreprises, qui se répercutent souvent sur les prix à la consommation. L'adoption de « technologies vertes », le renforcement des normes environnementales et les taxes sur le carbone augmentent les coûts de production, ce qui peut contribuer à l'inflation.

A lire : L’inaction écologique plus coûteuse que la transition

Mais surtout, les événements climatiques extrêmes, tels que les ouragans, les inondations, les sécheresses et les incendies de forêt, deviennent plus fréquents et plus intenses en raison du changement climatique. Ces phénomènes ont un impact direct sur l'agriculture, réduisant les rendements des cultures et augmentant les prix des denrées alimentaires.

De plus, ils peuvent endommager les infrastructures, perturber les chaînes d'approvisionnement et limiter la disponibilité de matières premières, entraînant ainsi des hausses de prix dans divers secteurs. Les études scientifiques sont unanimes à ce sujet : ces catastrophes naturelles auront tendance à s’intensifier dans les années à venir…

Enfin, la raréfaction des ressources naturelles, exacerbée par la dégradation environnementale et le changement climatique, met sous pression les prix des matières premières. La surutilisation des ressources, telle que l'eau douce, et la perte de biodiversité peuvent limiter la disponibilité des intrants essentiels pour l'agriculture et l'industrie, contribuant ainsi à l'inflation.

Pour tou comprendre sur le sujet : La crise climatique peut-elle accentuer l'inflation ?

L'Épargne face à l'Inflation

Les Diverses formes d'épargne

L'épargne désigne l'acte de mettre de côté une partie du revenu disponible, c'est-à-dire la portion de revenu qui reste après avoir payé les taxes et réalisé toutes les dépenses nécessaires, pour une utilisation future plutôt que de la dépenser immédiatement.

Les motivations derrière l'épargne incluent la préparation pour des dépenses futures prévues ou imprévues, la constitution d'un fonds d'urgence, ou la réalisation d'objectifs financiers à court ou moyen terme.

L'épargne est généralement conservée sous des formes facilement accessibles et à faible risque, telles que des comptes d'épargne, des dépôts à terme, ou d'autres instruments offrant une certaine sécurité du capital et une liquidité élevée.

Les options d'épargne varient en termes de risque, de rendement, et de liquidité, offrant aux épargnants une gamme de choix pour gérer leurs finances.

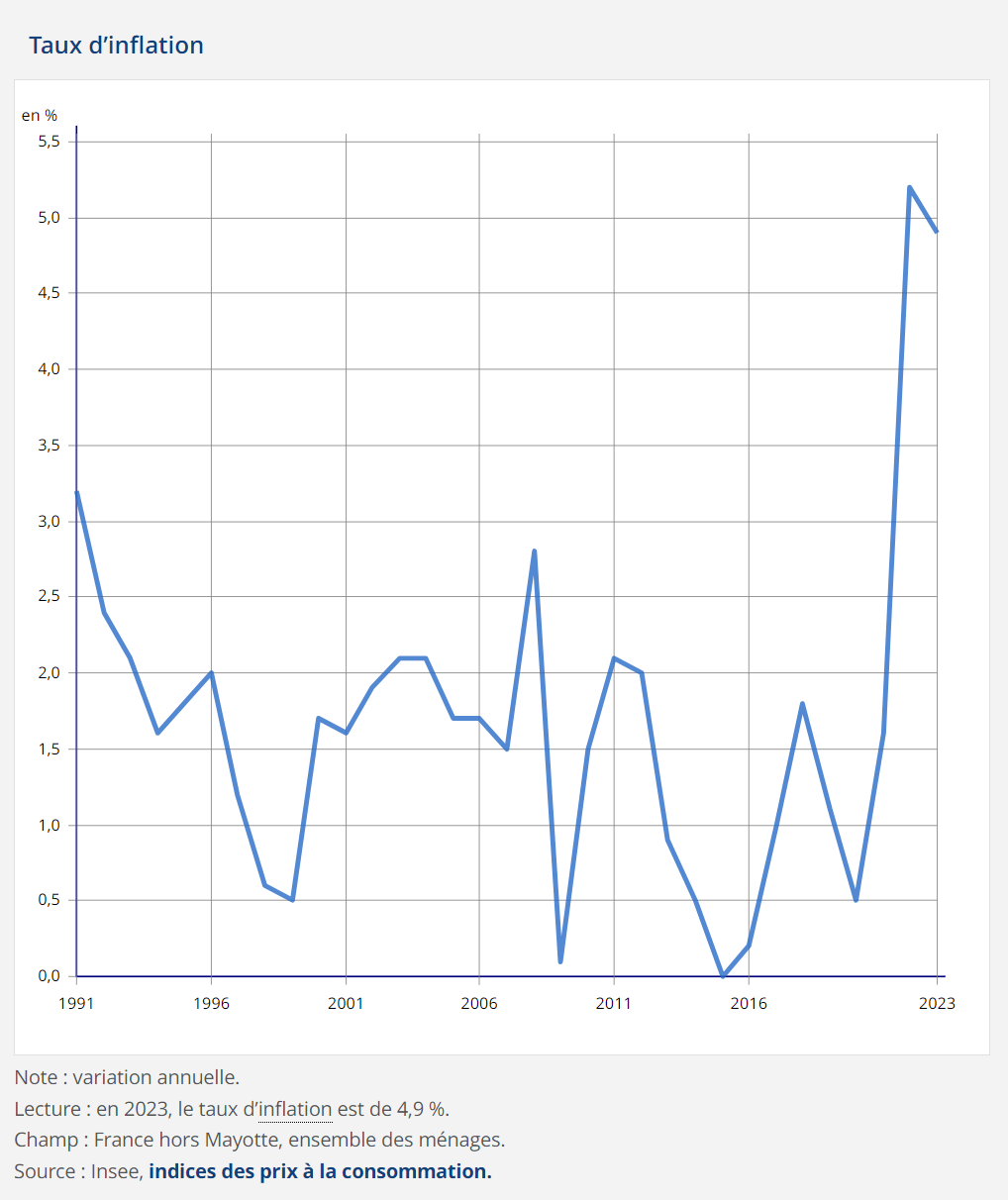

Pour rappel, les taux d’inflation en 2021, 2022 et 2023 ont respectivement été de +1,6%, +5,2% et +4,9%, soit une inflation de presque 12 points sur 3 ans. Il est intéressant de les prendre en compte et de les comparer avec les taux d’intérêt générés par votre épargne.

Le Livret A

Le Livret A est un produit d'épargne réglementé et disponible en France, jouissant d'une grande popularité parmi les épargnants français en raison de sa simplicité, de sa sécurité et de ses avantages fiscaux. Les fonds déposés sur un Livret A sont garantis par l'État français, ce qui en fait un placement à très faible risque. Cela signifie que les épargnants peuvent être assurés de récupérer leur capital ainsi que les intérêts accumulés, sans risque de perte.

Selon l’arrêté du 28 juillet 2023, le taux du livret A est maintenu à 3 % au 1er février 2024 et jusqu'au 31 janvier 2025.

Pour aller plus loin : Où placer son argent quand le Livret A est plein ?

Le Livret de Développement Durable et Solidaire (LDDS)

Similaire au Livret A en termes de fonctionnement, il offre également un taux d'intérêt défiscalisé avec un plafond de dépôt moins élevé. C'est une option naturelle pour qui cherche une sécurité et une disponibilité des fonds comparable au Livret A.

Le taux d'intérêt du LDDS est fixé à 3 % depuis le 1er février 2023. Sa rémunération est maintenue jusqu'en janvier 2025.

Livret d'Épargne Populaire (LEP)

Réservé aux personnes aux revenus modestes (sous conditions de ressources), le LEP offre un taux d'intérêt généralement plus élevé que celui du Livret A et est également défiscalisé.

Le taux du LEP a baissé au 1er février 2024, compte tenu du ralentissement de l'inflation, à 5%, contre 6% en 2023.

Le Plan Épargne Logement (PEL)

Conçu pour la constitution d'une épargne en vue de l'acquisition d'une résidence principale, le PEL offre un taux d'intérêt garanti, mais implique une immobilisation des fonds pour une durée minimale et est soumis à des conditions spécifiques de versement et de retrait.

Le taux du plan d'épargne logement (PEL) est revalorisé pour les nouveaux souscripteurs. Les PEL ouverts depuis le 1er janvier 2024 profitent ainsi d'un taux d'intérêt de 2,25 %, contre 2 % pour ceux ouverts au 1er janvier 2023.

Le Plan d’Epargne Retraite (PER)

Le PER se décline en trois catégories : le PER individuel, accessible à tous sans condition, le PER d'entreprise collectif, qui remplace le PERCO et est ouvert à tous les salariés, et le PER d'entreprise obligatoire, destiné aux salariés d'une entreprise bénéficiant d'un accord de branche ou d'entreprise. L'un des principaux attraits du PER est la possibilité de déduire les versements volontaires de l'impôt sur le revenu, dans la limite d'un plafond global. Cette caractéristique rend le PER particulièrement intéressant pour les contribuables souhaitant réduire leur imposition tout en se constituant une épargne pour leur retraite.

Les Comptes à Terme et les Certificats de Dépôt

Ces produits bancaires permettent de placer de l'argent à un taux fixe pour une période déterminée. Ils offrent une sécurité du capital mais les fonds sont généralement bloqués jusqu'à échéance.

Pour en savoir plus : Classement des meilleurs comptes à terme

Assurance Vie

L'assurance vie se présente comme un produit financier hybride, occupant une place intermédiaire entre l'épargne traditionnelle et l'investissement sur les marchés financiers. Cette spécificité découle de sa structure même, qui permet à l'assuré de choisir entre différents modes de gestion et types de supports d'investissement, chacun associé à un niveau de risque et un potentiel de rendement distincts.

La diversité des supports d'investissement accessibles via l'assurance vie permet donc aux souscripteurs d'ajuster leur stratégie selon leur appétence au risque, leurs objectifs financiers et leur horizon de placement.

Un contrat d'assurance vie peut être piloté de manière à privilégier la sécurité et la prévisibilité des rendements ou, à l'inverse, à rechercher une croissance plus rapide du capital en acceptant un niveau de risque plus élevé.

Avantages et inconvénients de l'Épargne dans un contexte d’inflation

Sécurité et Liquidité

L'épargne, notamment dans des comptes d'épargne et des dépôts à terme, est souvent recherchée pour sa sécurité et sa liquidité. La garantie des dépôts jusqu'à un certain montant dans de nombreux pays offre une tranquillité d'esprit aux épargnants. La liquidité, surtout pour les comptes d'épargne, permet un accès facile aux fonds en cas de besoin.

Érosion du Pouvoir d'Achat

L'inconvénient majeur de l'épargne dans un environnement inflationniste est l'érosion du pouvoir d'achat. Lorsque les taux d'intérêt sur les comptes d'épargne sont inférieurs au taux d'inflation, la valeur réelle de l'épargne diminue au fil du temps. Cela signifie que même si le montant nominal de l'épargne augmente, sa valeur d'achat en termes de biens et services diminue.

Stratégies d'épargne adaptées à l'inflation

Pour contrer l'effet de l'inflation sur l'épargne, il est crucial d'adopter des stratégies adaptées :

- Diversification : Ne pas mettre tous ses œufs dans le même panier. Combiner différents types de produits d'épargne peut aider à équilibrer la sécurité, la liquidité, et le potentiel de croissance ajusté à l'inflation.

- Recherche de taux d'intérêt plus élevés : Être à l'affût des comptes d'épargne à taux bonifié ou des dépôts à terme offrant des rendements supérieurs peut également aider à compenser partiellement l'effet de l'inflation.

- Révision régulière de la stratégie d'épargne : L'environnement économique évolue constamment. Réévaluer régulièrement sa stratégie d'épargne permet de s'assurer qu'elle reste alignée avec les objectifs financiers et les conditions du marché.

- Prendre plus de risques et opter pour de l'investissement : et c'est justement le sujet de la partie suivante.

Epargner ou Investir : Quelle stratégie vous convient le mieux ?

L'Investissement face à l’inflation

La différence fondamentale entre l'épargne et l'investissement réside dans le compromis entre le risque et le rendement. L'épargne est généralement associée à une sécurité élevée et à une liquidité immédiate, mais offre des rendements plus faibles.

L'investissement, quant à lui, vise à réaliser des rendements plus élevés, mais expose l'épargnant à un risque de perte plus significatif et à une liquidité potentiellement réduite, en fonction de la nature de l'investissement.

Face à l'inflation, l'investissement se présente comme une stratégie clé pour non seulement préserver, mais potentiellement accroître le pouvoir d'achat du capital. Divers types d'actifs sont réputés pour leur capacité à offrir une protection contre l'inflation, chacun comportant ses propres profils de risque et de rendement.

Qu’il s’agisse d’actions ou d’obligations, nous avons décidé, dans cet article, de nous focaliser sur les valeurs dîtes « refuges », c’est-à-dire les secteurs d’investissement résistant bien aux périodes d’inflation.

Valeurs Refuges

Pour qu'un investissement soit considéré comme intéressant face à l'inflation, les rendements attendus doivent donc être supérieurs au taux d'inflation prévu. Cela signifie qu'un investissement affichant un rendement de 5% par an est potentiellement attrayant dans un environnement où le taux d'inflation annuel est de 2%, puisque le rendement réel (ajusté à l'inflation) serait alors de 3%. En revanche, si l'inflation était de 6%, le même investissement entraînerait une perte de pouvoir d'achat, avec un rendement réel négatif.

Les « valeurs sûres » en matière d'investissement face à l'inflation sont généralement celles qui offrent une protection naturelle contre l'augmentation des prix ou qui ont la capacité d'ajuster leurs revenus en fonction de l'inflation.

Parmi ces secteurs, on retrouve traditionnellement :

L'immobilier

Les investissements immobiliers sont traditionnellement considérés comme une bonne protection contre l'inflation. Les valeurs locatives et les prix de l'immobilier tendent à augmenter avec l'inflation, offrant ainsi aux investisseurs des revenus locatifs et des gains en capital ajustés à l'inflation.

Toutefois, attention, lorsque l'inflation est excessive, elle peut également entraîner une hausse des taux d'intérêt, car les banques centrales tentent de contrôler l'inflation en resserrant la politique monétaire.

Des taux d'intérêt plus élevés augmentent le coût du financement pour les acheteurs de biens immobiliers, ce qui peut réduire la demande sur le marché immobilier. La baisse de la demande peut, à son tour, entraîner une stagnation ou une baisse des prix de l'immobilier, réduisant ainsi la compétitivité de l'investissement dans ce secteur. C'est d'ailleurs ce qu'il se passe actuellement. Toutefois, sur historiquement et sur du long terme, l'immobilier reste une valeur sûre.

Les matières premières

L'or, les métaux industriels et l'énergie peuvent servir de couverture contre l'inflation. L'or, en particulier, est souvent vu comme une réserve de valeur en périodes d'incertitude économique ou de forte inflation.

Cependant, ces investissements comportent des risques significatifs et des considérations complexes, notamment en ce qui concerne l'impact environnemental, la limitation des ressources et la sensibilité aux enjeux géopolitiques.

L'extraction et la production de nombreuses matières premières, telles que le pétrole, le gaz naturel, le charbon, et certains métaux, ont un impact environnemental considérable.

Les activités minières et de forage peuvent entraîner la déforestation, la pollution de l'eau et de l'air, la perte de biodiversité et la contribution au changement climatique par l'émission de gaz à effet de serre. Qui plus est, de nombreuses matières premières sont des ressources finies, sujettes à l'épuisement.

Cette limitation des ressources pose un risque à long terme pour les investissements dans ces matières premières, car la diminution de l'offre peut entraîner une augmentation des coûts et une réduction de la rentabilité.

De plus, la transition mondiale vers une économie plus verte et la croissance des énergies renouvelables pourraient réduire la demande pour certaines matières premières traditionnelles, impactant ainsi leur valeur future.

Les Energies Renouvelables

Il a été prouvé dans plusieurs études que les produits financiers considérés comme « durables » ou « à impact positif » avaient, généralement, une croissance moyenne moins rapide mais plus « stable » face aux crises. 2

En effet, la transition mondiale vers une économie plus verte entraîne une augmentation constante de la demande pour les énergies renouvelables. Cette tendance est soutenue par les politiques gouvernementales, les initiatives écologiques et une prise de conscience générale des enjeux climatiques, garantissant ainsi une croissance soutenue du secteur sur le long terme.

De nombreux gouvernements offrent des incitations financières pour encourager le développement des énergies renouvelables, telles que des subventions, des crédits d'impôt, et des tarifs d'achat garantis pour l'électricité produite. Ces mesures peuvent améliorer la rentabilité des investissements dans le secteur des énergies renouvelables et les protéger contre les fluctuations économiques, y compris l'inflation.

Pour en savoir plus : Perspective de développement des énergies renouvelables en 2024

Le secteur des énergies renouvelables bénéficie d'innovations technologiques continues qui peuvent réduire les coûts de production et augmenter l'efficacité énergétique. Cela peut entraîner une expansion des marges bénéficiaires pour les entreprises du secteur, offrant ainsi des rendements attractifs pour les investisseurs.

Investir dans les énergies renouvelables

Les investissements dans les énergies renouvelables peuvent offrir une certaine protection contre les chocs des prix des combustibles fossiles, qui sont souvent source d'inflation. En diversifiant les sources d'énergie, les économies peuvent devenir moins vulnérables aux fluctuations des prix du pétrole et du gaz, ce qui stabilise les coûts énergétiques et soutient la croissance économique.

Les Cryptomonnaies

Les cryptomonnaies, telles que le Bitcoin, sont souvent citées pour leur potentiel à servir de couverture contre l'inflation. Cette perspective est principalement ancrée dans leur offre limitée.

Par exemple, le Bitcoin a un plafond maximal de 21 millions d'unités, une politique qui contraste avec la possibilité pour les banques centrales de créer de la monnaie fiduciaire à un rythme potentiellement inflationniste.

En théorie, cette rareté intrinsèque peut aider à préserver la valeur des cryptomonnaies dans des périodes d'inflation, où la valeur de la monnaie fiduciaire peut diminuer en raison de l'augmentation de l'offre monétaire.

Cependant, l'investissement dans les cryptomonnaies comporte des risques importants. La volatilité des prix est l'une des caractéristiques les plus notoires des marchés des cryptomonnaies et les fluctuations extrêmes peuvent entraîner d'importantes pertes de valeur en très peu de temps.

Risques et potentiels de rendement d’un investissement

Volatilité des Marchés

Tous les types d'investissements mentionnés ci-dessus sont soumis à la volatilité des marchés, qui peut être influencée par une multitude de facteurs, y compris mais sans s'y limiter, les changements dans les politiques économiques, les conditions macroéconomiques globales, et les crises spécifiques au secteur. La volatilité peut entraîner des fluctuations importantes de la valeur des investissements à court terme.

Potentiel de Croissance à Long Terme

Malgré la volatilité à court terme, les investissements résistants à l'inflation ont le potentiel d'offrir une croissance à long terme qui dépasse l'inflation. Cela nécessite une sélection judicieuse des actifs et une patience pour surmonter les périodes de turbulence du marché.

Construire un portefeuille diversifié pour contrer l'inflation

La diversification est essentielle pour construire un portefeuille résistant à l'inflation. En répartissant les investissements à travers une variété d'actifs, les investisseurs peuvent réduire le risque global de leur portefeuille et augmenter les chances de réaliser des rendements ajustés à l'inflation. Voici quelques principes à considérer :

- Équilibre entre croissance et sécurité : Combinez des investissements à haut potentiel de croissance, comme les actions et l'immobilier, avec des actifs plus stables et sécurisés, comme les obligations indexées sur l'inflation.

- Attention aux cycles économiques : La performance des différents types d'actifs peut varier en fonction des cycles économiques. Une compréhension de ces cycles peut aider à ajuster la composition du portefeuille en fonction des conditions prévalentes.

- Réévaluation périodique : Le marché évolue constamment, tout comme les circonstances personnelles. Réévaluer et réajuster régulièrement le portefeuille en fonction de l'évolution des objectifs d'investissement et des conditions du marché est crucial pour maintenir une stratégie d'investissement efficace contre l'inflation.

En combinant stratégiquement différents types d'investissements résistants à l'inflation et en ajustant le portefeuille au fil du temps, les investisseurs peuvent viser à protéger et à accroître leur pouvoir d'achat malgré les défis posés par un environnement inflationniste.

Le crowdfunding éco-responsable : donner du sens à vos investissements tout en limitant les effets de l’inflation sur vos économies

Le financement participatif éco-responsable se distingue comme une alternative d'investissement prometteuse, en particulier dans un contexte inflationniste.

Chez Lumo, nos campagnes de crowdfunding offrent des taux d'intérêt allant de 6 à 9% annuels sur des horizons de 3 à 5 ans. Cette option dépasse souvent les rendements traditionnels des comptes d'épargne et peut même surpasser l'inflation, préservant ainsi le pouvoir d'achat des investisseurs.

Investir dans la transition écologique

Attention, toutefois, les performances passées ne préjugent pas des performances futures et, tout investissement présente un risque de perte partielle ou totale du capital investi.

Le secteur des énergies renouvelables, moteur historique du financement participatif chez Lumo, bénéficie d'une croissance soutenue et d'une demande mondiale croissante.

Cette dynamique est soutenue par des engagements internationaux et des politiques gouvernementales favorisant la transition écologique, faisant des investissements dans ce domaine une option à la fois stable et prometteuse.

Source :

(1) https://www.vie-publique.fr/eclairage/286182-inflation-les-causes-de-la-soudaine-hausse-des-prix