Comparatif des meilleurs comptes à terme

Un compte à terme, également connu sous le nom de dépôt à terme ou certificat de dépôt, est un produit financier qui permet aux investisseurs de placer une somme d'argent spécifiée à un taux d'intérêt fixe pour une durée prédéterminée.

Ce type d'investissement est considéré comme une option relativement sûre, car le taux d'intérêt est garanti, et il offre une certaine prévisibilité en termes de rendement.

Cependant, il est essentiel de choisir judicieusement le compte à terme qui convient le mieux à vos besoins financiers. Voici une comparaison des meilleurs comptes à terme, en tenant compte de plusieurs facteurs.

(Dernière mise à jour le 17/04/24)

- Qu'est-ce qu'un compte à terme ?

- Comment fonctionne un compte à terme ?

- Quels sont les avantages d’un compte à terme ?

- Les types de rémunération des comptes à terme

- Comment choisir un compte à terme parmi les différentes offres sur le marché ?

- Les 5 meilleurs comptes à terme en 2024

- Quelles sont les alternatives aux comptes à terme ?

Qu'est-ce qu'un compte à terme (CAT) ?

Compte à terme : définition

Les comptes à terme sont des produits financiers qui offrent un taux d'intérêt fixe sur une somme d'argent déposée pour une période déterminée. Ils sont généralement considérés comme des investissements à faible risque, adaptés aux investisseurs cherchant à préserver leur capital et à bénéficier de rendements stables.

Qui peut ouvrir un compte à terme ?

Les comptes à terme sont généralement accessibles à un large éventail de personnes et d'entités. Cependant, les critères d'admissibilité et les conditions spécifiques peuvent varier en fonction de l'institution financière et de la réglementation en vigueur dans le pays où le compte à terme est ouvert. Voici les principales catégories de personnes et d'entités qui peuvent ouvrir un compte à terme :

- Personnes Physiques : Les particuliers, qu'ils soient majeurs ou mineurs avec l'autorisation de leurs tuteurs légaux, peuvent ouvrir des comptes à terme. Il est courant que les comptes à terme soient accessibles à toute personne ayant une capacité juridique, un numéro d'identification fiscale et un compte bancaire.

- Personnes Morales : Les entreprises, les sociétés, les partenariats et les autres entités commerciales peuvent également ouvrir des comptes à terme. Cela inclut les sociétés anonymes, les sociétés à responsabilité limitée, les coopératives, etc. Les exigences spécifiques varient en fonction de la juridiction et de la politique de la banque.

- Organismes à but non lucratif : Les organisations caritatives, les associations sans but lucratif, les fondations, et d'autres entités similaires peuvent également avoir accès à des comptes à terme pour investir leurs fonds de manière prudente.

- Institutions Financières : Les banques, les sociétés de crédit, les caisses d'épargne, et autres institutions financières peuvent détenir des comptes à terme pour diverses raisons, notamment pour gérer leur trésorerie et leurs réserves de liquidités.

- Successions et Fiducies : Les comptes à terme peuvent être ouverts au nom de successions et de fiducies pour gérer des actifs et générer un revenu pour les bénéficiaires.

- Établissements Gouvernementaux : Les organismes gouvernementaux, tels que les municipalités, les autorités locales et les agences gouvernementales, peuvent également ouvrir des comptes à terme pour gérer leurs fonds de manière efficace.

- Autres Entités Juridiques : Certaines entités juridiques spéciales, telles que les sociétés de gestion d'investissement, les organismes de pension et les fiducies de placements collectifs, peuvent avoir des comptes à terme dans le cadre de leurs opérations financières.

Comment ouvrir un compte à terme ?

L'ouverture d'un compte à terme exige la conclusion d'un accord contractuel avec l'institution bancaire, spécifiant la durée de la mise, le fonctionnement du compte, ainsi que le type de taux d'intérêt applicable. Les intérêts générés sont assujettis à l'impôt sur le revenu et aux prélèvements sociaux.

Les règles régissant le CAT dépendent principalement de l'accord conclu entre vous et l'institution bancaire (ou l'entité financière). L'établissement bancaire peut vous offrir une variété de contrats, parmi lesquels les plus courants comprennent des CAT à taux fixe, à taux progressif ou à taux variable.

Le contrat doit vous informer au moins sur les points suivants :

- Montant du dépôt minimum et montant du dépôt maximum

- Durée du contrat

- Taux d'intérêt : mode de calcul et date de paiement des intérêts (par périodes ou à l'échéance)

- Pénalités en cas de retrait des fonds avant l'échéance prévue

- Conditions de renouvellement du contrat à l'échéance

Quelle différence entre compte à terme et dépôt à terme ?

Les termes "compte à terme" et "dépôt à terme" sont souvent utilisés de manière interchangeable pour désigner un type d'instrument financier similaire, mais il peut y avoir des différences subtiles en fonction du contexte et de la terminologie locale. En général, la principale distinction réside dans le fait que "compte à terme" est davantage utilisé dans le cadre des services bancaires et financiers, tandis que "dépôt à terme" peut être plus courant dans le langage courant. Cependant, dans le contexte financier, ces deux termes désignent essentiellement la même chose.

Comment fonctionne un compte à terme ?

Au moment de l'ouverture du compte, un versement initial unique est effectué et il n'est plus possible d'ajouter ultérieurement des fonds supplémentaires. Pour épargner des montants additionnels, un nouveau compte doit être ouvert.

Les seuils minimum et maximum pour ces dépôts peuvent varier en fonction de l'établissement bancaire. Les montants que vous investissez sont immobilisés pour une durée fixe ou peuvent être reconduits pour une période renouvelable. Il est important de noter que la durée minimale du contrat ne peut être inférieure à un mois.

Dans le cas d'un contrat à durée prédéfinie, il prend fin à l'expiration de la première période convenue. Dans le cas d'un contrat à durée renouvelable, il demeure actif jusqu'à ce que la durée totale, qui est un multiple de la période renouvelable, soit atteinte.

Si vous souhaitez retirer les fonds avant la date d'échéance initialement fixée, des frais de pénalité seront imposés. Il est à noter que le montant de ces pénalités varie d'une banque à l'autre.

Quels sont les avantages d'un compte à terme ?

|

Avantages des Comptes à Terme |

Inconvénients des Comptes à Terme |

|

1. Rendement fixe : Les comptes à terme offrent un taux d'intérêt fixe pendant toute la durée du dépôt, assurant un rendement stable et prévisible. |

1. Liquidité limitée : Les fonds investis dans un compte à terme sont généralement bloqués pour la durée de l'échéance, limitant l'accès aux fonds en cas d'urgence. |

|

2. Faible risque : Ils sont considérés comme des investissements à faible risque, car ils sont généralement garantis par l'assurance-dépôts jusqu'à un certain montant. |

2. Taux d'intérêt potentiellement inférieurs : Les taux d'intérêt des comptes à terme peuvent être inférieurs à ceux d'autres investissements, limitant le potentiel de rendement. |

|

3. Protection contre la volatilité du marché : Les comptes à terme sont insensibles aux fluctuations du marché, offrant une certaine stabilité par rapport aux actions et aux obligations. |

3. Pénalités pour retrait anticipé : Les retraits anticipés de fonds d'un compte à terme peuvent entraîner des pénalités, réduisant ainsi le rendement net. |

|

4. Prévisibilité des revenus : Les investisseurs peuvent planifier en toute confiance, sachant qu'ils recevront un montant spécifique à l'échéance. |

4. Taux d'intérêt potentiellement non compétitifs : Dans un environnement de taux bas, les comptes à terme peuvent ne pas rivaliser avec d'autres options d'investissement en termes de rendement. |

|

5. Diversification de portefeuille : Les comptes à terme peuvent être utilisés comme un élément de diversification dans un portefeuille global pour stabiliser les rendements. |

5. Absence de potentiel de croissance : Contrairement aux investissements en actions, les comptes à terme ne bénéficient pas du potentiel de croissance du capital. |

|

6. Facilité d'ouverture et de gestion : Ouvrir un compte à terme est généralement simple et ne nécessite pas de compétences financières avancées. |

6. Impact de l'inflation : Si le taux d'inflation dépasse le taux d'intérêt du compte à terme, le pouvoir d'achat des fonds déposés peut diminuer. |

Les types de rémunération des comptes à terme

Compte à Terme à Taux Invariable

Le taux de rémunération reste constant et invariable tout au long de la période du compte.

Compte à Terme à Taux Progressif

Le taux de rémunération augmente progressivement avec le temps (par exemple, à intervalles trimestriels). La rémunération augmente à mesure que les fonds restent investis sur une période prolongée.

Compte à Terme à Taux Variable

Le taux de rémunération varie en fonction d'un taux de marché ou d'un indice de référence spécifique.

La banque doit vous fournir régulièrement des mises à jour sur la performance de votre placement et vous offre la possibilité de ne pas renouveler votre contrat.

Comment choisir un compte un terme parmi les différentes offres sur le marché ?

Parce que chaque produit correspond à vos besoins et que les offres bancaires tendent à avoir leurs avantages et leurs inconvénients, il est utile de peser le pour et le contre sur les différents critères en fonction de votre profil d'épargnant.

1. Taux d'intérêt

Le taux d'intérêt est l'aspect le plus crucial lors du choix d'un compte à terme. Il détermine le rendement potentiel de votre investissement. Les taux varient en fonction des banques et des institutions financières. Pour maximiser vos gains, recherchez un compte à terme offrant le taux le plus élevé. Cependant, gardez à l'esprit que les taux plus élevés sont souvent associés à des durées plus longues ou à des conditions beaucoup flexibles, notamment sur la liquidité de votre épargne.

2. Durée

La durée du compte à terme est un autre élément important. Les délais peuvent varier de quelques mois à plusieurs années. Plus la durée est longue, plus le taux d'intérêt est susceptible d'être élevé. Cependant, une durée plus longue signifie que votre argent sera bloqué pour une période plus étendue. Vous devez choisir la durée qui correspond le mieux à vos objectifs financiers et à vos besoins en liquidités.

Pour en savoir plus sur ce sujet : Les avantages et inconvénients des placements à court terme versus à long terme

3. Liquidité

L'un des inconvénients des comptes à terme est leur manque de liquidité. Une fois que vous avez investi dans un compte à terme, vous ne pouvez pas retirer votre argent avant l'échéance sans pénalités. Si la liquidité est essentielle pour vous, il est préférable d'opter pour des durées plus courtes ou de considérer d'autres options d'investissement.

4. Montant minimum

Chaque institution financière peut avoir un montant minimum requis pour ouvrir un compte à terme. Assurez-vous que le montant minimum est abordable pour vous et correspond à vos objectifs d'investissement.

5. Frais

Vérifiez s'il y a des frais associés à l'ouverture ou à la clôture d'un compte à terme. Certains comptes à terme peuvent facturer des frais si vous retirez votre argent avant l'échéance. Il est essentiel de comprendre ces coûts potentiels.

6. Options de renouvellement

Certaines institutions financières offrent la possibilité de renouveler automatiquement votre compte à terme à l'expiration de la période initiale. Cela peut être pratique si vous souhaitez continuer à investir sans avoir à réexaminer constamment vos options.

7. Garantie de dépôt

Assurez-vous que l'institution financière qui offre le compte à terme est couverte par un système de garantie de dépôt gouvernemental. Cela garantit que votre investissement est protégé en cas de défaillance de l'institution.

Les meilleurs comptes à terme peuvent varier en fonction de vos besoins individuels. Il est recommandé de comparer les offres de différentes banques et institutions financières pour trouver le compte à terme qui correspond le mieux à vos objectifs financiers.

N'oubliez pas que la diversification de votre portefeuille d'investissement est essentielle pour réduire les risques, et un compte à terme ne devrait généralement pas constituer l'ensemble de vos investissements. Il est judicieux de consulter un conseiller financier ou un expert en investissement avant de prendre une décision importante en matière d'investissement.

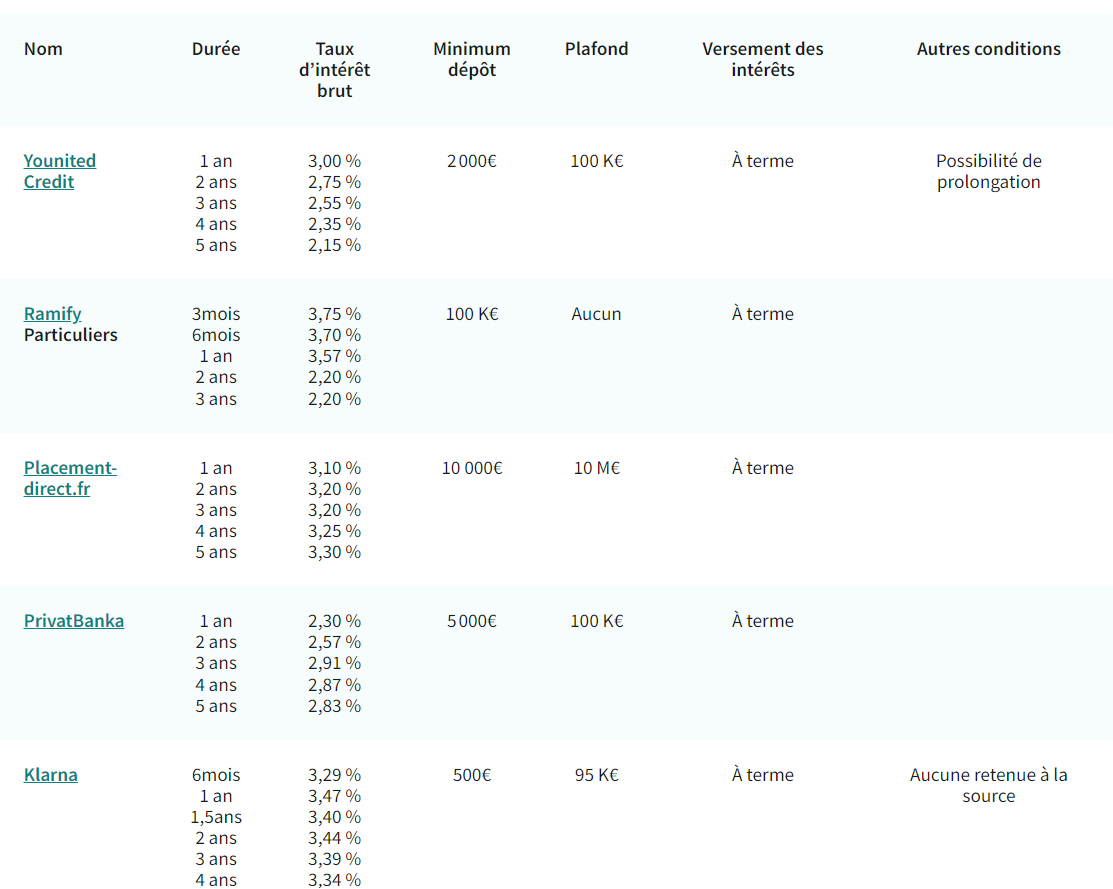

Les 5 meilleurs comptes à terme en 2024

En 2023, les comptes à terme ont gagné en popularité grâce à des taux plus attractifs, alimentés par la hausse des taux directeurs. À l'instar des livrets d'épargne réglementée, ces comptes ont vu une augmentation significative de leurs encours.

Selon la Banque de France, les dépôts sur les comptes à terme s'élevaient à 155 milliards d'euros fin 2023, répartis entre 74 milliards sur des durées inférieures à deux ans et 81 milliards à plus de deux ans.

Cependant, les rendements offerts ont commencé à diminuer en 2024, une tendance qui devrait se poursuivre en raison de la perspective de baisse des taux directeurs 1.

(Mise à jour le 17/04/2024)

Source : Finance-Heros, 2024

Quelles sont les alternatives aux comptes à terme ?

Les comptes à terme sont une solution d'épargne comme il en existe beaucoup d'autres (Livret A, LEP, Assurance vie en fonds euro, etc.). Tout d'abord, il est essentiel de bien différencier l'épargne de l'investissement avant de placer son argent. Cela dépendra des risques que vous êtes prêts à prendre, du montant de précaution que vous avez réussi à établir au fil des années et, de vos priorités actuelles (achat d'une maison, enfants à charge, projet professionnel, etc.)

Consultez nos tutoriels pour approfondir le sujet et trouver les meilleures alternatives :

Epargner ou Investir : quelle stratégie financière vous convient le mieux ?

Investissement sans risque : mythe ou réalité ?

Comment placer 5000 euros et les faire fructifier ?

Les meilleures options pour placer 100 000 euros de manière rentable et durable

Voici quelques exemples de produits d'épargne largement répandus dans le secteur bancaire :

- Compte d'épargne : Livret A, LEP, etc., les comptes d'épargne sont généralement considérés comme l'une des options les plus sécurisées pour épargner de l'argent. Votre argent est déposé dans une banque, est assuré jusqu'à un certain montant (généralement par le gouvernement), et vous gagnez un faible taux d'intérêt en retour.

- Assurance vie en fonds euro : L'assurance vie en fonds euro est une option d'investissement populaire en France. Elle offre une garantie en capital et un rendement minimum garanti, généralement supérieur à celui des comptes d'épargne traditionnels. Les fonds euro investissent principalement dans des obligations d'Etat et d'autres actifs à faible risque, ce qui en fait une option relativement sécurisée pour épargner de l'argent à long terme.

- Plan d'épargne-retraite (PER) : Les plans d'épargne-retraite sont conçus pour vous aider à épargner en vue de votre retraite. Ils peuvent offrir des avantages fiscaux et vous permettent d'investir dans une gamme de produits financiers, y compris des options sécurisées.

Le financement participatif : sauter le pas de l'épargne pour investir dans des projets durables et responsables

Chez Lumo, nous faisons du financement participatif éco-responsable. Le financement participatif se distingue en tant qu'option attrayante en raison de son potentiel de rendement supérieur, de sa flexibilité en matière de durée et de sa possibilité de diversification. Cependant, contrairement aux comptes à terme, il s'agit d'investissement et non d'épargne.

Nos projets proposent des intérêts annuels allant de 6 à 9% sur des maturités de 3 à 5 ans. out investissement comporte des risques et il est utile de se constituer une épargne de précaution et de bien se renseigner avant de placer votre argent.

Investir pour la transition écologique

Notre petit plus ? Quand vous placez votre argent chez Lumo, vous participez directement à financer la transition écologique. Spécialisés dans les énergies renouvelables depuis sa création, Lumo propose depuis 2023 des offres de diversification toujours axées sur la lutte contre la crise écologique.

Source :(1) https://placement.meilleurtaux.com/livret-epargne/actualites/2024-fevrier/quels-sont-les-meilleurs-comptes-a-terme-en-2024.html