Finance Durable : faut-il diversifier ses fonds pour mieux performer ?

Dans le monde complexe de la finance, l'une des stratégies les plus fondamentales pour les investisseurs est la diversification. Cette approche, consistant à répartir judicieusement les investissements dans un éventail d'actifs variés, est bien plus qu'une simple notion. Elle peut être le pilier d'une gestion de portefeuille solide, visant à maximiser les rendements tout en minimisant les risques.

- Diversifier ses placements et son épargne pour réduire les risques

- Diversifier pour stabiliser ses rendements

- Diversification par classe d'actifs

- Diversification sectorielle

- Diversification géographique

- Diversifier son épargne avec ou sans intermédiaires ?

- Les différentes options de la finance responsable

Diversifier ses placements et son épargne pour réduire les risques

La diversification, en tant que principe fondamental de la gestion de portefeuille, fonctionne en minimisant la concentration des actifs dans un seul domaine. L'exposition excessive à un secteur, à une entreprise ou à un marché peut amplifier les risques en cas de perturbation. En répartissant les investissements dans différents types d'actifs tels que les actions, les obligations, les matières premières et les biens immobiliers, les investisseurs peuvent réduire le risque de pertes catastrophiques dues à la mauvaise performance d'un actif spécifique.

En outre, les critères extra-financiers, également connus sous le nom de critères environnementaux, sociaux et de gouvernance (ESG), ont émergé comme des facteurs importants dans les décisions d'investissement. Les investisseurs reconnaissent de plus en plus l'importance de ces critères pour évaluer la viabilité à long terme d'une entreprise et son aptitude à gérer les risques.

Supposons qu'un investisseur envisage d'investir dans une entreprise du secteur de l'énergie. En tenant compte des critères ESG, il pourrait examiner comment l'entreprise gère ses émissions de carbone, comment elle traite ses employés et si elle a des pratiques de gouvernance transparentes. En intégrant ces critères, l'investisseur peut mieux évaluer les risques potentiels liés aux problèmes environnementaux, aux controverses sociales et aux défaillances de gouvernance.

En effet, les critères ESG peuvent contribuer à la diversification des risques en identifiant des facteurs de risque non financiers qui pourraient influencer la performance future d'une entreprise. Une entreprise bien gérée sur le plan ESG pourrait être moins sujette à des scandales, à des litiges coûteux ou à des perturbations réglementaires, ce qui pourrait potentiellement réduire les risques associés à cet investissement.

Diversifier pour stabiliser ses rendements

Mettre ses oeufs dans un même panier : mauvaise idée

La stabilisation des rendements à travers la diversification s'appuie sur un principe simple mais judicieux : ne pas mettre tous ses œufs dans le même panier. En répartissant judicieusement les investissements entre différents types d'actifs et secteurs, les investisseurs créent un équilibre qui peut atténuer les fluctuations extrêmes dans la valeur de leur portefeuille.

La diversification crée une stabilité inhérente en tirant parti des différentes réactions des actifs aux conditions économiques et aux événements du marché. Alors que certains actifs peuvent afficher une performance médiocre dans certaines situations, d'autres peuvent prospérer. Cette diversité offre un amortisseur naturel contre les mouvements brusques, contribuant ainsi à la stabilité globale des rendements.

La stabilité des rendements ne signifie pas seulement une absence de volatilité. Elle implique également une résilience face aux événements imprévus qui pourraient autrement perturber le parcours financier d'un investisseur. En fournissant un socle de revenus plus constant, la diversification permet aux investisseurs de maintenir leur confiance dans leur plan financier, même lorsque les marchés connaissent des turbulences.

Diversification par classes d'actifs

- Actions : Les actions représentent la propriété partielle d'une entreprise et offrent un potentiel de croissance et de rendement élevé. Elles peuvent être subdivisées en plusieurs catégories, telles que les grandes capitalisations (grandes entreprises), les moyennes capitalisations et les petites capitalisations.

- Obligations : Les obligations sont des titres de créance émis par des gouvernements, des entreprises ou des institutions. Elles offrent un flux de revenus régulier sous forme de paiements d'intérêts et sont généralement considérées comme moins risquées que les actions.

- ETF (Exchange-Traded Funds) : Produits financiers offrant aux investisseurs la possibilité d'acheter et de vendre aisément un panier diversifié d'actifs tels que des actions, des obligations, des matières premières ou d'autres instruments financiers et ce sans intermédiaires. Leur principal objectif est de suivre les performances d'un indice sous-jacent spécifique. Ils se négocient en bourse tout au long de la journée, de manière similaire aux actions individuelles. Ainsi, les investisseurs ont la flexibilité d'acheter ou de vendre des parts d'ETF à n'importe quel moment durant les heures de trading.

- Matières Premières : Investir dans des matières premières telles que l'or, le pétrole, les métaux précieux et les produits agricoles peut servir de couverture contre l'inflation et de diversification face aux mouvements du marché boursier. Cependant, il est important de considérer que dans de nombreuses régions du monde, l'extraction de matières premières peut être associée à des conditions de travail dangereuses, à des salaires très bas, voire à une exploitation humaine ou à des violations des droits de l'homme. Les ressources naturelles, comme les minerais précieux et les pierres précieuses, peuvent financer des conflits armés et des groupes terroristes dans certaines régions, contribuant ainsi à l'instabilité politique et à la violence. De plus, l'extraction minière, pétrolière et gazière ainsi que d'autres activités liées aux matières premières peut avoir des conséquences désastreuses pour l'environnement, telles que la déforestation, la dégradation des sols, la pollution de l'eau et de l'air, ainsi que la perte de biodiversité.

Lire notre artice : Existe-t-il un équilibre entre la rentabilité financière et la responsabilité environnementale dans les projets éco-responsables ?

- Biens Immobiliers : Investir dans l'immobilier peut se faire par le biais d'actions de sociétés immobilières, de fonds immobiliers cotés en bourse (REIT), ou même en possédant directement des biens immobiliers. L'immobilier peut offrir des revenus stables sous forme de loyers.

- Liquidités et Instruments du Marché Monétaire : Les liquidités sont des fonds détenus sous forme de liquidités ou d'instruments du marché monétaire, tels que les certificats de dépôt (CD) et les bons du Trésor. Bien que les rendements soient généralement faibles, ces actifs offrent une stabilité et une accessibilité immédiate.

- Investissements Alternatifs : Les investissements alternatifs englobent une vaste gamme de classes d'actifs, notamment les hedge funds, les private equity, les fonds de capital-risque et les matières premières spécialisées. Ils visent souvent à offrir une diversification supplémentaire en ayant des corrélations de performance différentes par rapport aux classes d'actifs traditionnelles.

- Devises : Investir dans des devises étrangères peut servir à diversifier un portefeuille et à se protéger contre les risques de change. Cependant, les fluctuations des taux de change peuvent être volatiles et complexes à prévoir.

- Stratégies de Produits Structurés : Les produits structurés combinent souvent plusieurs classes d'actifs dans une seule solution d'investissement, offrant une diversification prédéterminée. Cependant, ils peuvent être complexes et comporter des frais supplémentaires.

- Fonds Mixtes : Les fonds mixtes, également connus sous le nom de fonds équilibrés, investissent dans différentes classes d'actifs au sein d'un seul portefeuille. Ces fonds sont gérés activement pour maintenir l'équilibre entre les actifs en fonction des conditions du marché et des objectifs du fonds.

L'approche optimale de la diversification des classes d'actifs dépendra des objectifs financiers, de la tolérance au risque et de la situation personnelle de chaque investisseur. L'idée clé est de créer un portefeuille qui répartit intelligemment les risques et les rendements pour atteindre un équilibre qui correspond à vos besoins.

Diversification sectorielle

Les secteurs constituent une manière de classer et de catégoriser les entreprises en fonction de leurs activités principales. Lorsque vous investissez, la diversification sectorielle peut être un moyen de répartir vos risques et de profiter des opportunités de croissance dans différentes industries. Cependant, il est important de réaliser des recherches approfondies sur chaque secteur et sur les entreprises spécifiques avant de prendre des décisions d'investissement.

- Secteur de la Technologie : Comprend les entreprises axées sur la technologie de l'information, les logiciels, le matériel informatique, les services Internet et les entreprises de semi-conducteurs.

- Secteur de la Santé : Englobe les entreprises pharmaceutiques, biotechnologiques, les sociétés de recherche médicale, les fournisseurs de soins de santé et les fabricants de dispositifs médicaux.

- Secteur de la Finance : Inclut les banques, les sociétés d'assurance, les sociétés de gestion d'actifs, les courtiers en valeurs mobilières et les sociétés de services financiers diversifiés.

- Secteur de l'Énergie (de préférence renouvelable) : Comprend les entreprises pétrolières et gazières, les sociétés de services énergétiques, les entreprises de services publics et les entreprises d'énergies renouvelables.

- Secteur de la Consommation Discrétionnaire : Englobe les entreprises de vente au détail, les entreprises de divertissement, les fabricants d'automobiles et d'autres produits non essentiels.

- Secteur de la Consommation de Base : Comprend les entreprises de biens de consommation de base tels que l'alimentation, les boissons, les produits ménagers et les produits d'hygiène personnelle.

- Secteur Industriel : Inclut les entreprises de fabrication, les sociétés d'ingénierie, les entreprises de transport et les entreprises impliquées dans la construction et l'infrastructure.

- Secteur des Matériaux : Englobe les entreprises impliquées dans l'extraction, la transformation et la distribution de matières premières telles que les métaux, les produits chimiques et les matériaux de construction.

- Secteur Immobilier : Comprend les entreprises impliquées dans l'immobilier commercial, les sociétés de gestion immobilière, les sociétés de placement immobilier (REIT) et les promoteurs immobiliers.

- Secteur des Services Publics : Englobe les entreprises de services publics, notamment les services d'électricité, d'eau et de gaz, qui fournissent des services essentiels à la société.

- Secteur des Télécommunications : Comprend les entreprises de télécommunications, les fournisseurs de services Internet, les opérateurs de réseaux mobiles et les entreprises de technologie des communications.

- Secteur des Services Financiers : Inclut les entreprises offrant des services financiers tels que les gestionnaires de fonds, les courtiers, les bourses et les entreprises de conseil en investissement.

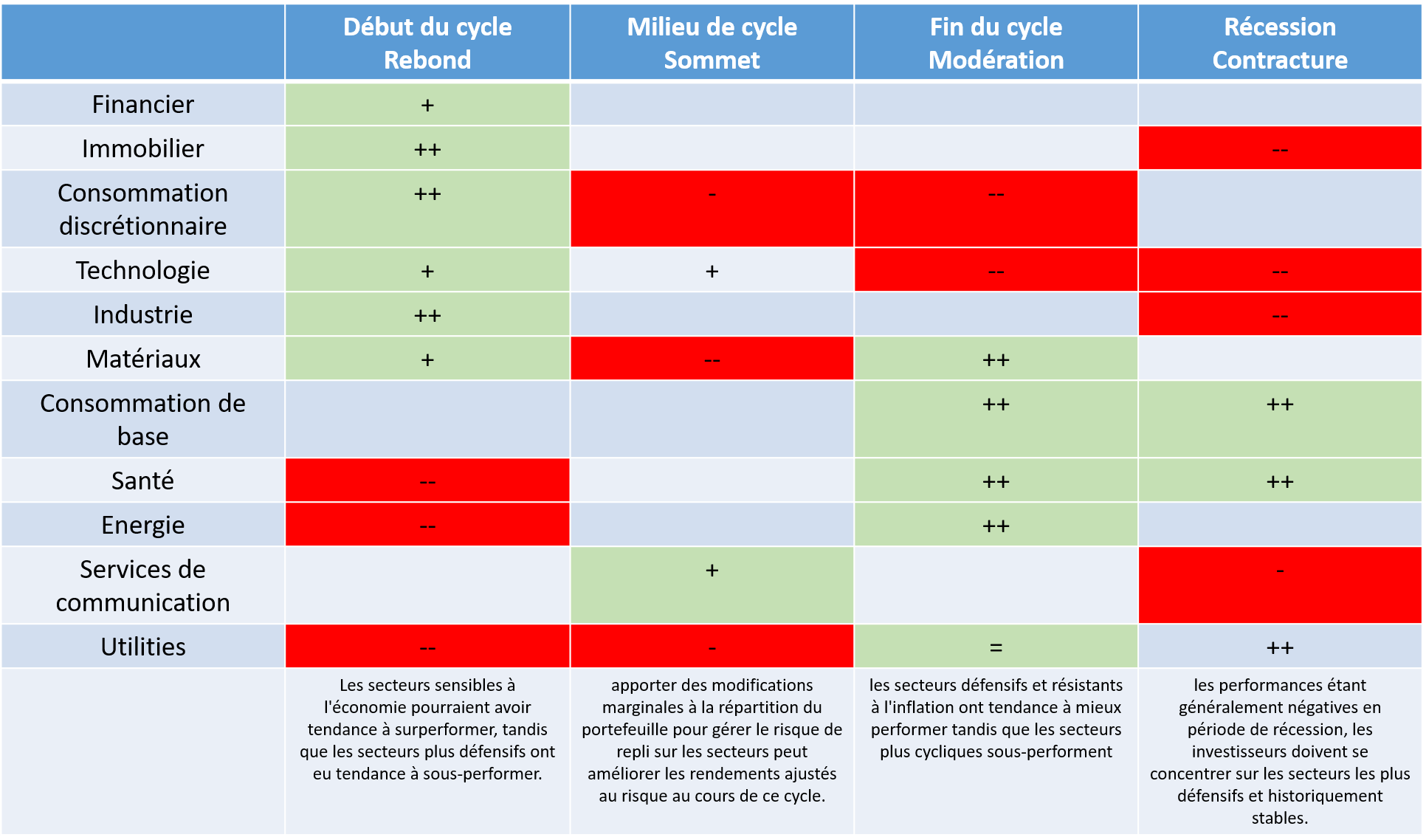

Analyse de diversification sectorielle et financière proposée Florent Dubreuil de Admirals France, 2023

Diversification Géographique

La diversification géographique des placements financiers est importante pour plusieurs raisons clés :

- Réduction du risque spécifique au pays : Chaque pays a sa propre économie, réglementation, politique monétaire et risques géopolitiques. En investissant dans plusieurs pays, vous réduisez l'impact potentiel d'événements négatifs spécifiques à un seul pays sur l'ensemble de votre portefeuille.

- Mitigation des risques économiques : Les économies nationales sont exposées à des cycles économiques différents et des enjeux géopolitiques qui impactent les marchés. Lorsque certaines économies sont en croissance, d'autres peuvent être en récession. Une diversification géographique permet d'atténuer l'impact d'une performance économique médiocre dans un pays sur l'ensemble du portefeuille.

- Protection contre les fluctuations des devises : Les taux de change entre les devises fluctuent constamment en fonction des événements économiques et politiques. En investissant dans plusieurs pays, vous pouvez réduire l'impact des fluctuations des taux de change sur la valeur de votre portefeuille.

- Accès à des opportunités de croissance : Différents pays ont des industries et des secteurs en croissance à des stades différents. La diversification géographique vous permet de participer à des opportunités de croissance dans divers marchés, ce qui peut potentiellement améliorer les rendements de votre portefeuille.

- Exposition à des classes d'actifs variées : Les marchés financiers dans différents pays peuvent offrir des classes d'actifs variées, comme les actions, les obligations, les biens immobiliers, etc. Diversifier géographiquement vous permet d'accéder à une plus grande diversité d'investissements.

Diversifier son épargne avec ou sans intermédiaires ?

Confier son épargne à un gestionnaire financier présente des avantages et des inconvénients qui méritent d'être soigneusement pesés. D'un côté, cette démarche offre l'accès à l'expertise professionnelle de spécialistes du secteur financier. Ces professionnels possèdent une connaissance approfondie en matière d'investissement et de gestion de patrimoine, ce qui peut être bénéfique pour prendre des décisions financières éclairées.

L'un des principaux avantages réside dans la diversification qu'un gestionnaire financier peut apporter à votre portefeuille d'investissement. Grâce à leur expertise, ils sont en mesure de répartir vos fonds dans différents types d'actifs tels que des actions, des obligations et des matières premières. Cette diversification peut aider à réduire les risques associés à la volatilité d'un seul type d'investissement, tout en visant à maximiser les rendements.

De plus, confier son épargne à un gestionnaire financier permet de bénéficier d'une gestion personnalisée. En prenant en compte vos objectifs financiers spécifiques, votre tolérance au risque et votre situation financière globale, le gestionnaire peut élaborer un plan d'investissement sur mesure qui correspond à vos besoins individuels.

Un autre avantage notable est la gestion active qu'un gestionnaire financier peut offrir. Ces professionnels surveillent constamment les évolutions des marchés et ajustent votre portefeuille en conséquence. Cette gestion proactive vise à saisir les opportunités d'investissement tout en atténuant les risques potentiels.

Cependant, il convient également de prendre en considération les inconvénients associés à la gestion externe de votre épargne. Les frais de gestion constituent l'un des principaux points à surveiller. Les services de gestion financière ont un coût, souvent sous la forme de frais fixes ou proportionnels. Ces frais peuvent éroder vos rendements au fil du temps, en particulier si vos investissements ne génèrent pas des rendements suffisamment élevés pour compenser ces coûts.

Une autre considération importante est la perte de contrôle que cela implique. En confiant vos fonds à un gestionnaire financier, vous déléguez une partie de la prise de décision à un tiers. Les choix finaux concernant vos investissements sont ainsi entre les mains du gestionnaire, ce qui peut vous faire perdre un certain niveau de contrôle sur votre patrimoine.

Lorsque vous choisissez de gérer votre épargne par vous-même en optant pour des produits financiers simples et faciles à comprendre, plusieurs alternatives s'offrent à vous. Parmi celles-ci, le financement participatif, également appelé crowdfunding, pourrait susciter votre intérêt en tant que voie potentiellement prometteuse pour investir.

Chez Lumo, nous allions placements éthiques et diversification avec, pour chaque projet, une analyse approfondie de nos analystes financiers. Vous restez maîtres de vos placements et êtes libres de soutenir vos projets, en toute transparence.

Les différentes options de la finance responsable

Un des secteurs clés de la finance responsable concerne les énergies renouvelables et les technologies propres. Ces investissements visent à soutenir la transition vers des sources d'énergie plus durables et à réduire l'empreinte carbone comme nous le faisons chez Lumo depuis bientôt 11 ans.

Un autre domaine important est celui de l'eau et de la gestion des ressources naturelles. Les investissements dans ce secteur visent à soutenir des entreprises impliquées dans la gestion durable des ressources en eau, la préservation de la biodiversité, la gestion responsable des forêts et d'autres ressources naturelles. Cela contribue à la préservation de l'environnement et à la durabilité à long terme.

La santé et le bien-être constituent également un secteur de la finance responsable. Les investissements dans ce domaine ciblent les entreprises qui contribuent à l'amélioration de la santé, de la qualité de vie et de l'accès aux soins de santé. Cela peut inclure des entreprises pharmaceutiques durables, des fabricants de dispositifs médicaux innovants et des services de santé axés sur la durabilité.

L'éducation et la formation sont également des domaines d'investissement importants dans la finance responsable. Les investisseurs peuvent choisir de soutenir des entreprises qui favorisent l'accès à l'éducation de qualité, la formation professionnelle et le développement des compétences. Cela contribue à renforcer le capital humain et à réduire les inégalités sociales.

Les technologies de l'information et de la communication durables offrent également des opportunités d'investissement. Cela concerne les entreprises qui développent des technologies innovantes pour résoudre des problèmes environnementaux et sociaux. Les investissements peuvent être dirigés vers des domaines tels que les technologies de communication durables, la cybersécurité et les solutions logicielles axées sur la durabilité.

L'infrastructure durable est un autre secteur de la finance responsable. Les investissements dans ce domaine visent à soutenir des projets et des entreprises impliqués dans le développement d'infrastructures respectueuses de l'environnement. Cela peut inclure les transports en commun, les bâtiments à faible impact environnemental et les solutions d'approvisionnement en eau propre.

La finance inclusive et la microfinance sont également des aspects importants de la finance responsable. Les investissements dans ce secteur visent à soutenir les institutions financières qui favorisent l'inclusion financière, la microfinance et le développement économique des populations marginalisées.

D'autres domaines d'investissement comprennent l'alimentation durable et l'agriculture responsable, où l'accent est mis sur les entreprises qui pratiquent l'agriculture biologique, la production alimentaire respectueuse de l'environnement et la distribution alimentaire équitable.

L'innovation sociale et l'entrepreneuriat sont également pris en compte, en investissant dans des entreprises sociales et des start-ups qui proposent des solutions novatrices aux défis sociaux et environnementaux.

Enfin, la gouvernance d'entreprise et la responsabilité sociale jouent un rôle crucial, avec des investissements dans des entreprises qui maintiennent de bonnes pratiques de gouvernance d'entreprise, de transparence et de responsabilité sociale.

Il est important de noter que la finance responsable offre une grande variété d'options d'investissement, et les préférences des investisseurs peuvent varier en fonction de leurs valeurs et de leurs objectifs. Avant de prendre des décisions d'investissement, il est recommandé de faire des recherches approfondies, de consulter des conseillers financiers et de comprendre comment chaque investissement contribue aux considérations ESG qui vous importent le plus.

Diversifier mon épargne de façon responsable